เทศกาลยื่นภาษีเริ่มขึ้นแล้ว ถึงแม้เป็นเรื่องที่ค่อนข้างมีขั้นตอนและกระบวนการค่อนไปทาง”มาก” ที่ประชาชนตาดำๆ อย่างเราต้องตั้งสติและทำความเข้าใจ”เยอะ”มาก ในการกรอกข้อมูล ให้เรารู้สึกยุ่งยากอยู่สักหน่อย แต่ก็ถือเป็นหน้าที่ และ การรักษาสิทธิ์ที่เราพึงทำ 1 ปี กรอกแค่เพียงครั้งเดียว ทำทุกปีเดี๋ยวก็ชิน และสำหรับผู้ที่ซื้อบ้านหลังแรกไม่เกิน 31 ธันวาคม 2559 นั้นสามารถใช้ลดหย่อนภาษีได้ ตามที่ราชกิจจานุเบกษาประกาศอย่างเป็นทางการ ลดหย่อนภาษี บ้านหลังแรก สำหรับผู้ซื้อบ้านหลังแรกจากมาตรการกระตุ้นเศรษฐกิจภาคอสังหาริมทรัพย์ พร้อมจ่ายเงิน-โอนกรรมสิทธิ์ภายใน 31 ธันวาคม 2559 นำเงินค่าบ้าน 20% มาลดหย่อนภาษีได้นาน 5 ปี แล้วมีเงื่อนไขอะไรบ้าง อย่าเพิ่งท้อ เราย่อยมาแบบง่ายๆ ให้คุณเข้าใจได้ไม่ยากกันเลย บ้านหลังแรกของคุณในปีนี้จะมีสิทธิ์ลดหย่อนบ้างหรือเปล่า ตามมาทำความเข้าใจไปพร้อมๆ กัน

1. ต้องเป็น อาคารพร้อมที่ดิน หรือ อาคารชุด (คอนโด) เพื่อ “อยู่อาศัย” ส่วนคนที่ซื้อที่ดินมาหรือมีที่ดินอยู่แล้วแล้วนำมาสร้างบ้านเอง อันนี้ใช้ไม่ได้ ไม่เข้าข่ายสิทธินี้

2. ซื้อ + โอนกรรมสิทธิ์ภายใน 13 ต.ค. 2558-31 ธ.ค. 2559 โดยจะซื้อสด หรือ กู้ซื้อก็สามารถยื่นสิทธิ์ลดหย่อนได้

3. มูลค่าคิดจาก “เงินที่จ่ายจริง” ไม่เกิน 3 ล้านบาท แปลว่า เกิน 3 ล้านไม่ได้ใช้สิทธิ ราคาที่จะใช้ตามเงื่อนไขคือราคาจากสัญญาซื้อขายของกรมที่ดิน ตามหนังสือสัญญาซื้อขายที่ดิน (ท.ด. ๑๓) ที่มีตราครุฑ เท่านั้น

4. บ้านหลังแรกในชีวิต ต้องไม่เคยมีบ้าน มีกรรมสิทธิ์ใดๆ ในอาคารพร้อมที่ดิน หรือ ห้องชุดในอาคารชุดมาก่อน

5. บ้านมือไหนก็ได้ แต่ต้องเป็นบ้านหลังแรกของเรา

6. ใช้สิทธิเป็น “ค่าลดหย่อน” เฉลี่ยจากมูลค่าบ้าน 20% ติดต่อกัน 5 ปี

เช่น ซื้อบ้านและโอนภายในวันที่ 29 ธันวาคม 2559 ในราคา 3 ล้านบาท สามารถใช้สิทธิมาเป็นค่าลดหย่อนจำนวน (20% x 3,000,000)/5 = 120,000 บาทต่อปี ติดต่อกัน 5 ปี โดย 120,000 บาท นี้จะนำไปหักจากเงินได้พึงประเมิน เหมือนประกันชีวิต LTF RMF ในการคำนวณภาษี “ไม่ใช่” เอาไปหักจากภาษีที่ต้องจ่าย

- ถ้าโอนกรรมสิทธิปี 2559 จะใช้ลดหย่อนสำหรับรอบภาษีปี 2559 (ยื่นภายในวันที่ 31 มีนาคม 2560)

- หากโอนมาตั้งแต่ปี 2558 แต่ไม่ได้ยื่นในรอบที่ผ่านมา ก็สามารถยื่นเพิ่มเติมได้ ไม่ต้องตกใจไป

7. ซื้อหลายคนร่วมกัน หารตามส่วนของกรรมสิทธิ์แต่ละคน ตามเงื่อนไขที่ว่ามาในข้อ 6

8. สามีภรรยาช่วยกันซื้อ ดูแบบนี้

- ต่างคนต่างยื่นรายการ ต่างฝ่ายต่างยกเว้น

- ยื่นรวมกัน เอามารวมกันยกเว้น

- ถ้ามีรายได้ฝ่ายเดียว คนมีรายได้เอามาใช้ได้เต็มสิทธิ

9. ต้องเป็นเจ้าของกรรมสิทธิ์ติดต่อกันไม่น้อยกว่า 5 ปีนับจากวันที่โอนกรรมสิทธิ์ เว้นแต่ ตาย หรือ อสังหาริมทรัพย์สิ้นสภาพ

10. เอกสารประกอบที่ต้องใช้

(1) หนังสือรับรองจากผู้ขายที่พิสูจน์ได้ว่า มีการจ่ายค่าซื้ออสังหาริมทรัพย์

โดยผู้ขายอสังหาริมทรัพย์แบ่งออกเป็น 2 ประเภทคือ

- แบบซื้อมาจากบริษัท เราสามารถนำแบบฟอร์มจากลิ้งค์ด้านล่างนี้ให้บริษัทเจ้าของโครงการกรอกรายละเอียดและประทับตราบริษัทให้เราได้เลย

- แบบซื้อต่อจากบุคคล คือซื้อบ้านที่สร้างเสร็จแล้ว ก็ให้ใช้เอกสารชุดเดียวกันให้ผู้ที่ขายให้เรากรอกและเซ็นได้เลย ไม่ต้องมีตราประทับอะไร

*แบบฟอร์มอยู่ท้ายประกาศอธิบดีฉบับนี้ ประกาศอธิบดีเกี่ยวกับภาษีเงินได้ฉบับที่ 264 ดาวน์โหลด ที่ลิ้งค์ได้เลย

(2) หนังสือรับรองตนเองว่าเป็นที่อยู่อาศัยแห่งแรก เราสามารถกรอกเองได้เลย จากลิ้งค์ประกาศอธิบดีเกี่ยวกับภาษีเงินได้ฉบับที่ 264 ที่แนบอยู่ด้านบนในข้อ 1

(3) สำเนาสัญญาซื้อขายอสังหาริมทรัพย์ ในหนังสือสัญญาซื้อขายที่ดิน (ท.ด. ๑๓) มีตราครุฑ

(4) สำเนาสัญญากู้ยืมเงิน (กรณีกู้ยืมเงินจากสถาบันการเงิน) ส่วนตัวจริงเราต้องได้จากธนาคารมาอยู่แล้ว

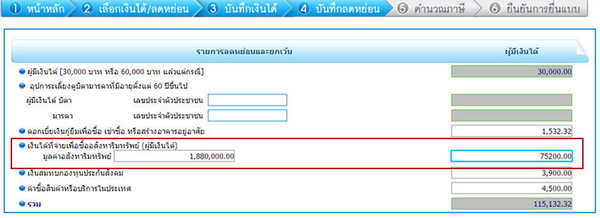

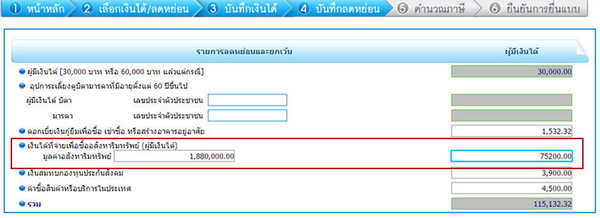

รูปแบบตัวอย่างการซื้อบ้านเลือกกรอกในเมนู “เงินได้ที่จ่ายเพื่อซื้ออสังหาริมทรัพย์” และกรอกตัวเลขตามจริงลงไปได้เลย

ในกรณีที่มีการกู้ยืมเงินเพื่อซื้ออสังหาริมทรัพย์นั้น เรายังสามารถได้รับสิทธิลดหย่อนดอกเบี้ยเงินกู้ยืมสูงสุดจำนวน 100,000 บาท อีกด้วย ซึ่งถือว่าได้ครบทุกด้าน และไม่ถือเป็นการเสื่อมสิทธิในการลดหย่อนภาษีนะ

ฝากประกาศใหม่

ฝากประกาศใหม่ สมัครสมาชิก

สมัครสมาชิก เข้าระบบสมาชิก

เข้าระบบสมาชิก สำนักงาน

สำนักงาน

พลิกชีวิต "สินเชื่อ GSB บ้านแลกเงิน" เปลี่ยนบ้านเป็นเงินก้อนฉุกเฉิน บ้านยังอยู่เหมือนเดิม

พลิกชีวิต "สินเชื่อ GSB บ้านแลกเงิน" เปลี่ยนบ้านเป็นเงินก้อนฉุกเฉิน บ้านยังอยู่เหมือนเดิม ข้อควรรู้ "กู้ร่วม" เพิ่มโอกาสให้มีบ้าน ทางเลือกที่ช่วยให้ได้วงเงินกู้สูงขึ้น

ข้อควรรู้ "กู้ร่วม" เพิ่มโอกาสให้มีบ้าน ทางเลือกที่ช่วยให้ได้วงเงินกู้สูงขึ้น ธอส.จัด 5 สินเชื่อบ้าน 2568 ให้ผู้สูงอายุมีบ้าน พร้อมดอกเบี้ยพิเศษ ผ่อนเริ่มล้านละ 3,200 บาท

ธอส.จัด 5 สินเชื่อบ้าน 2568 ให้ผู้สูงอายุมีบ้าน พร้อมดอกเบี้ยพิเศษ ผ่อนเริ่มล้านละ 3,200 บาท ธอส สินเชื่อบ้านอยู่เย็นเป็นสุข ปี 2568

ธอส สินเชื่อบ้านอยู่เย็นเป็นสุข ปี 2568 เปิดประตูตามฝัน สู่บ้านหลังใหม่ ด้วยสินเชื่อเคหะธนาคารออมสิน ดอกเบี้ยคงที่ 2 ปี ผ่อนชำระเท่ากันทุกงวด

เปิดประตูตามฝัน สู่บ้านหลังใหม่ ด้วยสินเชื่อเคหะธนาคารออมสิน ดอกเบี้ยคงที่ 2 ปี ผ่อนชำระเท่ากันทุกงวด ธอส. จัดสินเชื่อบ้านอยู่สบาย by SCG HEIM ปี 2567

ธอส. จัดสินเชื่อบ้านอยู่สบาย by SCG HEIM ปี 2567 บ้านยังผ่อนอยู่ "รีไฟแนนซ์" ลดดอกเบี้ยได้เยอะแค่ไหน มีค่าใช้จ่ายในการดำเนินการอย่างไรบ้าง

บ้านยังผ่อนอยู่ "รีไฟแนนซ์" ลดดอกเบี้ยได้เยอะแค่ไหน มีค่าใช้จ่ายในการดำเนินการอย่างไรบ้าง สินเชื่อบ้าน ธอส. - กยศ. ปี 2567 ตอบสนองทุกความฝัน เพื่อคนพิเศษอย่างคุณ

สินเชื่อบ้าน ธอส. - กยศ. ปี 2567 ตอบสนองทุกความฝัน เพื่อคนพิเศษอย่างคุณ ธนาคาร ธอส. จัดสินเชื่อบ้านสร้างสมใจ ปี 2567 ผู้กู้ที่ซื้อที่ดินเปล่า พร้อมปลูกสร้างบ้านใหม่

ธนาคาร ธอส. จัดสินเชื่อบ้านสร้างสมใจ ปี 2567 ผู้กู้ที่ซื้อที่ดินเปล่า พร้อมปลูกสร้างบ้านใหม่ สินเชื่อบ้าน รีไฟแนนซ์ จากธนาคารกรุงไทย ตัวช่วยของคนอยากมีบ้าน

สินเชื่อบ้าน รีไฟแนนซ์ จากธนาคารกรุงไทย ตัวช่วยของคนอยากมีบ้าน ธ.ออมสินทำสินเชื่อ ทุกข์ปัญหา บ้านช่วยได้ สินเชื่อ GSB บ้านแลกเงิน

ธ.ออมสินทำสินเชื่อ ทุกข์ปัญหา บ้านช่วยได้ สินเชื่อ GSB บ้านแลกเงิน บ้านยังผ่อนอยู่ "รีไฟแนนซ์" ลดดอกเบี้ยได้เยอะแค่ไหน มีค่าใช้จ่ายในการดำเนินการอย่างไรบ้าง

บ้านยังผ่อนอยู่ "รีไฟแนนซ์" ลดดอกเบี้ยได้เยอะแค่ไหน มีค่าใช้จ่ายในการดำเนินการอย่างไรบ้าง ธ.ธอส ขานรับนโยบายภาครัฐ กับโครงการ "ธอส. สุขสบาย ปี 2566" ลดดอกเบี้ยให้ลูกค้าสินเชื่อบ้าน ช่วยเหลือคนไทยมีที่...

ธ.ธอส ขานรับนโยบายภาครัฐ กับโครงการ "ธอส. สุขสบาย ปี 2566" ลดดอกเบี้ยให้ลูกค้าสินเชื่อบ้าน ช่วยเหลือคนไทยมีที่... เปิดประตูตามฝัน สู่บ้านหลังใหม่ ด้วยสินเชื่อเคหะธนาคารออมสิน ดอกเบี้ยคงที่ 2 ปี ผ่อนชำระเท่ากันทุกงวด

เปิดประตูตามฝัน สู่บ้านหลังใหม่ ด้วยสินเชื่อเคหะธนาคารออมสิน ดอกเบี้ยคงที่ 2 ปี ผ่อนชำระเท่ากันทุกงวด ธอส สินเชื่อบ้านอยู่เย็นเป็นสุข ปี 2568

ธอส สินเชื่อบ้านอยู่เย็นเป็นสุข ปี 2568 ธนาคาร ธอส. จัดสินเชื่อบ้านสร้างสมใจ ปี 2567 ผู้กู้ที่ซื้อที่ดินเปล่า พร้อมปลูกสร้างบ้านใหม่

ธนาคาร ธอส. จัดสินเชื่อบ้านสร้างสมใจ ปี 2567 ผู้กู้ที่ซื้อที่ดินเปล่า พร้อมปลูกสร้างบ้านใหม่ ธอส.จัด 5 สินเชื่อบ้าน 2568 ให้ผู้สูงอายุมีบ้าน พร้อมดอกเบี้ยพิเศษ ผ่อนเริ่มล้านละ 3,200 บาท

ธอส.จัด 5 สินเชื่อบ้าน 2568 ให้ผู้สูงอายุมีบ้าน พร้อมดอกเบี้ยพิเศษ ผ่อนเริ่มล้านละ 3,200 บาท สินเชื่อบ้าน ธอส. - กยศ. ปี 2567 ตอบสนองทุกความฝัน เพื่อคนพิเศษอย่างคุณ

สินเชื่อบ้าน ธอส. - กยศ. ปี 2567 ตอบสนองทุกความฝัน เพื่อคนพิเศษอย่างคุณ 3 เรื่องต้องรู้ ก่อนรีไฟแนนซ์บ้าน แนะสูตรคำนวณแบบประหยัดดอกเบี้ย หนีดอกเบี้ยสุดโหด

3 เรื่องต้องรู้ ก่อนรีไฟแนนซ์บ้าน แนะสูตรคำนวณแบบประหยัดดอกเบี้ย หนีดอกเบี้ยสุดโหด